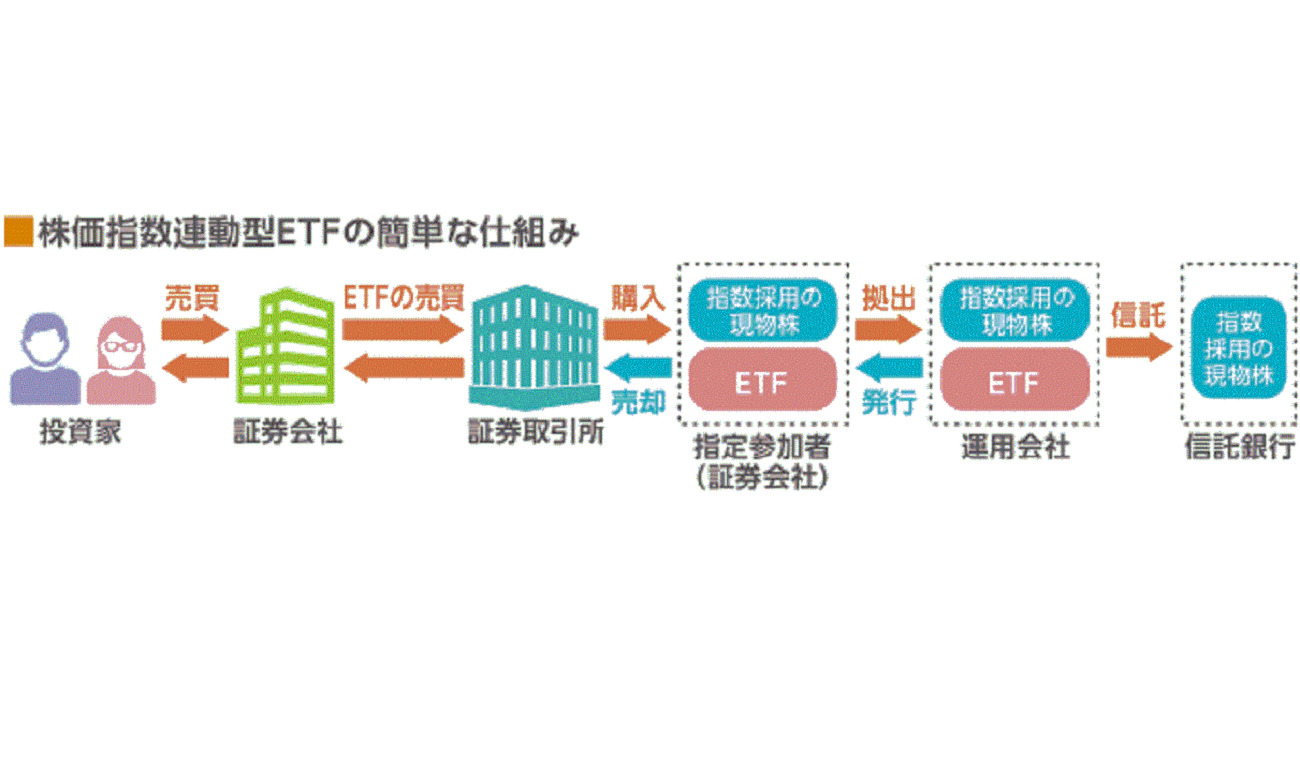

ETF(イー・ティー・エフ:Exchange Traded Fund)とは

・ETF(イー・ティー・エフ:Exchange Traded Fund)は、上場投資信託。

・TOPIXやS&P500といった株価指数や、通貨や商品価格等に連動するよう作られた商品。

・国内株式と同様に、立会時間中にリアルタイムの価格で売買ができる。

・ニュース等でも対象指標が報道されるため、投資判断がしやすい。

・多数の会社の株式に分散投資するのと同じ投資成果が期待できる。

・一部銘柄を除き、売りからの取引もできる。

・投資委託会社が裏づけとなる資産(Fund)を保有している。

・手数料は年々低下する傾向にあり、平均でETF購入価格の0.3%、一部無料。

ETFと投資信託の違い

・ETFも投資信託も、どちらも投資信託。

ETF

・証券会社のみので売買

・売買単位ごとに注文

・価格はリアルタイムで値動き

投資信託

・証券会社や銀行・郵便局などで購入

・注文日は基準価額が公表されず、注文した翌営業日に公表される

・圧倒的に商品数も種類も多い

TOPIXと日経225の違い

・インデックスファンドは、特定の市場の動きを表すインデックスに連動するファンド。国内株式インデックスファンドでは、インデックスとして、TOPIXや日経225などが採用される。日経225は日経平均株価の略称で、日本経済新聞社が発表する株価指数。

TOPIX

・東証一部上場銘柄全ての国内株式が対象

・構成銘柄数:2,165銘柄

・時価総額加重で算出(市場流通株式の時価総額が各銘柄のウェイト)

・積立年数10年平均の収益(2002~2020年)

240万円→354万円(+47.5%)

日経225

・東証一部上場銘柄のうち、225銘柄が対象

・構成銘柄数:225銘柄

・対象銘柄の株価の合計を225で割った単純株価平均を算出(株式分割等の変動を修正)

・積立年数10年平均の収益(2002~2020年)

240万円→430万円(+79.1%)

日経225連動型上場投信(銘柄コード1321)

・日本を代表する株価指数として世界中で利用。

・東証一部上場の225 銘柄を選定し、その株価を使って算出する価格平均指数を算出。

・価格 :29,325円(21/12/10 前日比△335円)

・純資産 :8,002,687百万円

・売買単位 :1株

・年初来高値:31,700円(21/02/16)

・年初来安値:27,640円(21/08/20)

・運用会社 :野村証券

・投資対象 :日本株式

・連動対象 :日経225

・決算月 :7月

・上場年月日:2001年7月13日

・配当利回り:年1.8% 365円(2021/7/8)

・信託報酬 :0.198%

【5年週足 令和3年12月11日現在】

・yahoo!finance|日経225連動型上場投信(銘柄コード1321)

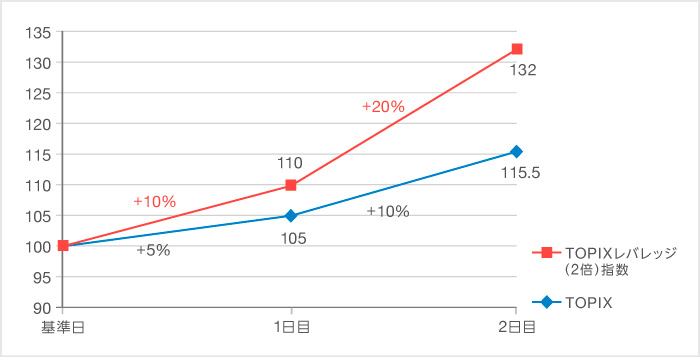

ETF|レバレッジ(ブル)型

・レバレッジ(ブル)型の「レバレッジ」は「てこ」のこと。

・てこの力を働かせるように日経平均株価など原指標に対して倍数の値動きを目指す。

・日経平均株価が前日比で5%上昇すると、日経平均レバレッジ・インデックスは約10%上昇する。

・変動率が2倍になるため、原指標に比べて利益・損失の額がともに大きくなる。

・信用取引の対象になっている。

【デメリット】

・2営業日以上の比較では、複利効果により、TOPIXの変動率の2倍超又は未満となる場合がある。

・2日以上の値動きが起こると、パフォーマンスにずれが出てくる。

・手数料が、高い。信託報酬:0.198%(プレーン)⇔0.88%(レバレッジ)

・長期投資に不向き。

・レバレッジ(ブル)型のため、TOPIX+5%なら、+10%になる。

(NEXT FUNDS)日経平均レバレッジ上場投信(銘柄コード1570)

・日々の騰落率を日経平均株価の騰落率の2倍として計算された指数で、2001年12月28日の指数値を10,000ポイントとして計算されている。

・価格 :15,255円(21/12/10 前日比△325円)

・純資産 :488,117百万円

・売買単位 :1株

・年初来高値:18,000円(21/02/16)

・年初来安値:13,740円(21/08/20)

・運用会社 :野村証券

・投資対象 :日本株式

・連動対象 :日経225

・決算月 :5月

・上場年月日:2012年4月12日

・配当利回り:年0%

・信託報酬 :0.88%

【5年週足 令和3年12月11日現在】

yahoo!finance|(NEXT FUNDS)日経平均レバレッジ上場投信(銘柄コード1570)

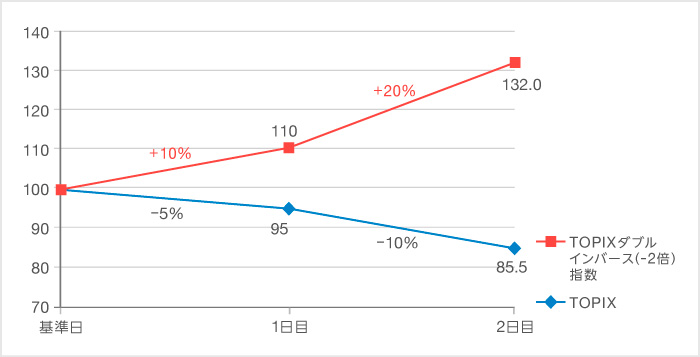

ETF|インバース(ベア)型

・インバース(ベア)型の「インバース」は「逆」のこと。

・日経平均株価など原指標とは逆の(マイナスの)値動きを目指す。

・日経平均株価が前日比で5%下落すると、日経平均インバース・インデックスは約5%上昇する。

・変動率が-1倍になるため、原指標の値動きの反対向きに利益・損失が生じる。

・信用取引の対象になっている。

【デメリット】

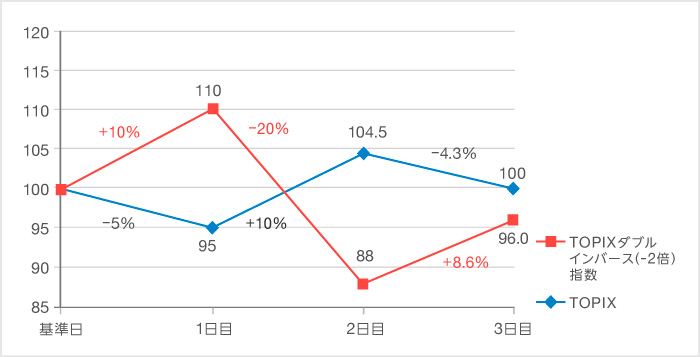

・2営業日以上の比較では、複利効果により、TOPIXの変動率の-2倍超又は未満となる場合がある。

・2日以上の値動きが起こると、パフォーマンスにずれが出てくる。

・手数料が、高い。信託報酬:0.198%(プレーン)⇔0.88%(レバレッジ)

・長期投資に不向き。

・インバース(-2倍)のため、TOPIX-5%なら、+10%になる。

・TOPIXが上昇下落を相互に繰り返す場合、複利効果によりTOPIXダブルインバース(-2倍)指数は逓減していく。投資者は利益を得にくくなる。

・投資期間が長期になれば、原指標とインバース型指標の変動率の乖離が大きくなる。

(NEXT FUNDS)日経ダブルインバース上場投信(銘柄コード1357)

・日々の騰落率を日経平均株価の騰落率の-2(マイナス2)倍として計算された指数で、2001年12月28日の指数値を100,000ポイントとして計算されています。

・価格 :400円(21/12/10 前日比+9円)

・純資産 :155,897百万円

・売買単位 :1株

・年初来高値:512円(21/01/06)

・年初来安値:356円(21/09/14)

・運用会社 :野村証券

・投資対象 :日本株式

・連動対象 :日経225

・決算月 :5月

・上場年月日:2014年7月16日

・配当利回り:年0%

・信託報酬 :0.88%

【5年週足 令和3年12月11日現在】

yahoo!finance|(NEXT FUNDS)日経ダブルインバース上場投信(銘柄コード1357)

レバレッジのデメリット

レバレッジのデメリット

・2日以上の値動きが起こると、パフォーマンスにずれが出てくる。

・手数料が、高い。信託報酬:0.198%(プレーン)⇔0.88%(レバレッジ)

・長期投資に不向き。

・第200回 【金融庁が注意喚起!】レバレッジ型ETFの「よくある勘違い5選」について解説【株式投資編】

金融庁の注意喚起 令和3年6月30日

以下は、抜粋。

レバレッジ型・インバース型 ETF 等への投資にあたってご注意ください。

〇 レバレッジ型・インバース型 ETF 等は、主に短期売買により利益を得ること

を目的とした商品です。

〇 投資経験があまりない個人投資家の方が資産形成のためにこうした ETF 等

を投資対象とする際には、取引の仕組みや内容を十分理解し、取引に伴うリス

ク・コストを十分に認識することが重要です。

レバレッジ型・インバース型 ETF 等は、指数・指標の値動きのレバレッジ倍(又

はマイナスのレバレッジ倍)の値動きを日次(1日)で達成するように運用され

ています。例えば、日経平均株価の日々の値動きの2倍の値動きを目指すレバレ

ッジ型 ETF は、日経平均株価が1%上昇した日には、2%の上昇になることを目

指して運用されます。

しかし、日次ではなく2日以上の運用期間で見た場合には、以下の例に示すと

おり、当該 ETF 等の価格は、参照する指数・指標の価格のレバレッジ倍にならな

い可能性があることに注意が必要です。

アノマリー

アノマリーとは

・理論的根拠があるわけではないが、よく当たる相場での経験則のこと。

12月のアノマリー

・FXのアノマリーとは? 相場で重要視されているアノマリーを紹介

投資の関連記事

・お役立ちリンク集:株式情報サービス 株式チャート 株式配当 株式ブログ

・投資用語辞書、投資用語辞典|ROA、ROE、PBR、PER

・お役立ちリンク集:為替情報サービス 為替チャート 海外ニュース 為替ブログ

【2021年12月11日現在。資料引用:日本取引所グループ(JPX)。投資は自己責任で。】